Es posible que los DATs resulten más adecuados que los Spot ETFs como vehículos para ciertos activos digitales

Introducción

En agosto y septiembre de 2025, las Digital Asset Treasuries (DATs) se consolidaron como el principal instrumento para que los activos digitales alcanzaran la corriente principal en Wall Street. Para quienes pensaban que los ETFs seguirían liderando ese papel, el giro ha resultado inesperado.

¿Qué ha sucedido? Hace años, MicroStrategy introdujo el modelo DAT de bitcoin, pero los inversores no sabían cómo extrapolarlo a otros activos digitales. Este informe expone las razones de la controversia en torno a las DATs en cuatro apartados:

- Descripción de las DATs

- Panorama de las DATs

- Motivos de la prima mNAV en DATs

- Riesgos asociados a las DATs

Descripción de las DATs

Una Digital Asset Treasury (DAT) es una sociedad que mantiene criptomonedas como bitcoin, ether o solana directamente en su balance, permitiendo a inversores exponerse a ellas adquiriendo sus acciones. A diferencia de los ETFs spot de Bitcoin o Ethereum sujetos a regulación de la SEC,1 que gestionan cripto de manera pasiva y emiten participaciones respaldadas uno a uno, las DATs son empresas en funcionamiento que pueden emplear apalancamiento, estrategias corporativas y financiación para administrar sus tenencias. Mientras los ETFs ofrecen una exposición regulada propia de los instrumentos públicos de inversión, las DATs añaden riesgo corporativo y posibles fluctuaciones superiores o inferiores al propio activo subyacente.

Antes de que se popularizara el término “digital asset treasury”, MicroStrategy sentó las bases del primer modelo DAT para bitcoin. Bajo la dirección de Michael Saylor, la compañía reorientó su actividad principal para acumular la máxima cantidad posible de bitcoin. El 15 de septiembre de 2025, MicroStrategy (renombrada como “Strategy”) había adquirido más de 632 000 BTC por 46,5 mil millones de dólares, a una media de 73 527 dólares por moneda.2 Actualmente, la empresa controla más del 3 % del suministro limitado de 21 millones de bitcoin.3

MicroStrategy construyó su posición en bitcoin a través de distintas fórmulas de financiación. Empezó con la emisión de bonos senior convertibles, siguió con bonos senior garantizados al 6,125 %,4 y el avance decisivo llegó con el programa de emisión de acciones en mercado abierto (ATM). Como la acción MSTR cotizaba con una prima relevante sobre el valor contable, Saylor emitió nuevas acciones, diluyendo a los accionistas previos pero usando los fondos para comprar más bitcoin y aumentar el bitcoin por acción. En la práctica, fueron los propios accionistas quienes aportaron el capital para apalancar la exposición de MicroStrategy a bitcoin.

Este enfoque ha generado debate. Los críticos descalifican las DATs diciendo: “Venden 50 céntimos por un dólar.”5 ¿A qué se refiere? Si una DAT cotiza al doble de su valor neto de activos de mercado (mNAV), los inversores pagan dos dólares en acciones por cada dólar en bitcoin del balance. Es decir, la prima parece irracional e insostenible.

Hasta ahora, la cotización de MicroStrategy ha desmentido esa tesis y ha recompensado ampliamente a sus accionistas. Salvo un breve periodo de descuento durante el mercado bajista entre marzo de 2022 y enero de 2024, MSTR ha cotizado con una prima significativa frente al mNAV. Más relevante aún, Saylor ha aprovechado esa prima de forma estratégica, emitiendo acciones por encima del valor contable y aumentando las tenencias de bitcoin de MicroStrategy de manera acumulativa. Así, MSTR no solo ha multiplicado la exposición de sus accionistas a bitcoin, sino que ha superado con claridad la rentabilidad de una estrategia de comprar y mantener desde la primera adquisición en agosto de 2020.6

Panorama de las DATs

Cinco años después de la primera compra de bitcoin por MicroStrategy—años en los que nadie se atrevió a imitarla—han aparecido cientos de DATs. Estos nuevos vehículos acumulan ETH, SOL, HYPE, ADA, ENA, BNB, XRP, TRON, DOGE, SUI, AVAX y otros muchos activos digitales.

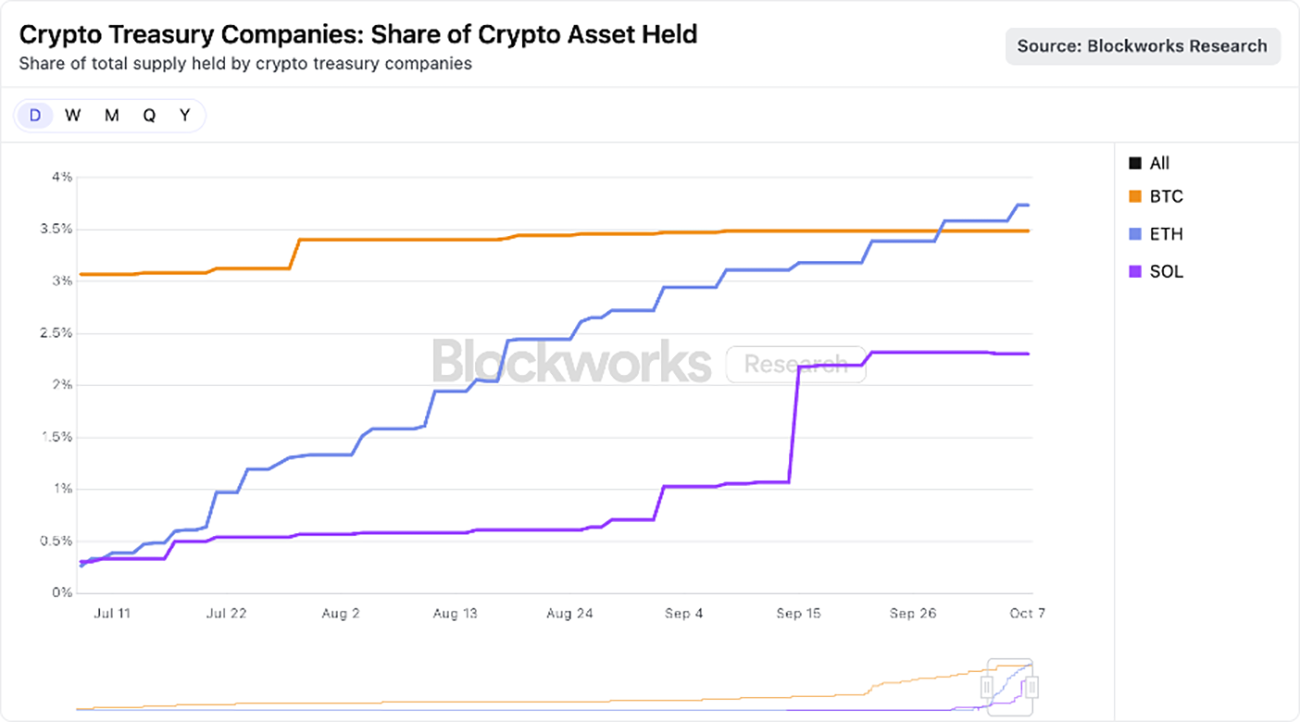

El mercado empieza a concentrarse en los activos de mayor capitalización, con varias DATs bien capitalizadas compitiendo por ETH y SOL. En conjunto, las DATs centradas en ETH han acumulado el 3,74 % del suministro de ether,7 y las de Solana el 2,31 % del suministro de SOL,8 como muestra el gráfico siguiente.

Fuente: Blockworks a 25 de agosto de 2025. Solo para fines informativos; no constituye asesoramiento de inversión ni recomendación de compra, venta o tenencia de ningún valor o criptomoneda. Los resultados pasados no garantizan resultados futuros.

En nuestra opinión, aunque algunas DATs nacen por motivos oportunistas a corto plazo, las que sobrevivan podrían convertirse en envoltorios más eficientes que los ETFs spot para determinados activos digitales. Gracias a sus estructuras corporativas,9 las DATs pueden recurrir al apalancamiento, financiación corporativa y opciones estratégicas que los ETFs no ofrecen. Estas ventajas se mantendrán mientras las primas mNAV sean sostenibles, cuestión que abordamos en las secciones siguientes.

¿Por qué puede estar justificada la prima mNAV?

Como gestor con amplia exposición a cripto, ARK Invest sigue de cerca el fenómeno DAT. Recientemente hemos invertido en Bitmine Immersion, una de las DATs líderes centradas en ETH. Si bien nuestra aproximación es cauta y nuestro seguimiento intenso, comprendemos por qué algunas DATs cotizan con prima mNAV, entre otras razones:

- Ingresos / Rendimiento por staking

- Velocidad de acumulación / Dinámica de crecimiento

- Liquidez y acceso a capital barato

- Opcionalidad estratégica

Ingresos / Rendimiento por staking

Los protocolos blockchain de smart contracts de capa 1 (L1),10 especialmente Ethereum, ofrecen rendimientos nativos mediante staking, recompensando a quienes protegen la red. En el ecosistema digital, ese rendimiento equivale al tipo libre de riesgo, ya que se genera dentro del propio protocolo y no implica riesgo de contraparte.

Por el contrario, los ETFs spot estadounidenses no permiten staking sobre el activo subyacente. Por diseño de Ethereum, aunque los reguladores lo autorizasen, los ETFs probablemente solo podrían hacer staking de una parte limitada de sus tenencias—posiblemente menos del 50 %—debido a los “churn limits” que restringen el número de validadores que pueden entrar o salir en cada epoch.11 Estos límites, esenciales para la seguridad, evitan que actores maliciosos saturen el sistema, asegurando que los cambios no comprometan el consenso ni la gestión de estados. Como resultado, hacer o retirar staking de ETH puede llevar hasta dos semanas. Aunque los ETFs podrían utilizar protocolos de staking líquido12 y tokens para eludir los límites, los riesgos de cumplimiento, liquidez y centralización probablemente impidan que los ETFs sean grandes participantes en staking.

Las DATs, en cambio, disfrutan de gran opcionalidad. Suelen ser organizaciones muy ágiles, gestionadas por equipos reducidos que generan ingresos excepcionales. Con una capitalización de 10 mil millones de dólares y todo el ETH en staking, Bitmine Immersion, por ejemplo, genera unos 300 millones de dólares de flujo de caja libre anual,13 recursos que se pueden reinvertir en fusiones y adquisiciones (M&A), compra de tokens, oportunidades on-chain o distribución a accionistas.

Velocidad de acumulación / Dinámica de crecimiento

La prima sobre el valor contable de las DATs se justifica por la velocidad con la que acumulan activos y el crecimiento de criptoactivos por acción. Las DATs pueden aumentar los criptoactivos por acción más rápido que la apreciación del activo subyacente y, así, acelerar el crecimiento de ingresos vía staking.

Por ejemplo, el 13 de julio Bitmine poseía 163 142 ETH distribuidos entre 56 millones de acciones totalmente diluidas.14 Con ETH a 2 914 dólares, el ETH por acción era 0,0029, o 8,45 dólares. 31 días después, según nuestras estimaciones, el número de ETH y acciones de Bitmine había crecido hasta 1,15 millones y 173 millones, respectivamente.15 Con ETH a 4 700 dólares, el ETH por acción era 0,0066, o 32,43 dólares. En solo un mes, el precio de ETH subió un 60 % y el ETH por acción de Bitmine un 130 %. Es decir, la capacidad de Bitmine para aprovechar la prima mNAV mediante emisión ATM y compras acumulativas aportó más valor que la simple tenencia directa de ETH.

Esta dinámica se mantiene únicamente si existe prima mNAV y los ATM se emplean de forma acumulativa. Si la prima desaparece o se convierte en descuento, las DATs deberán recurrir a otras herramientas, como vender parte de sus tokens para recomprar acciones.

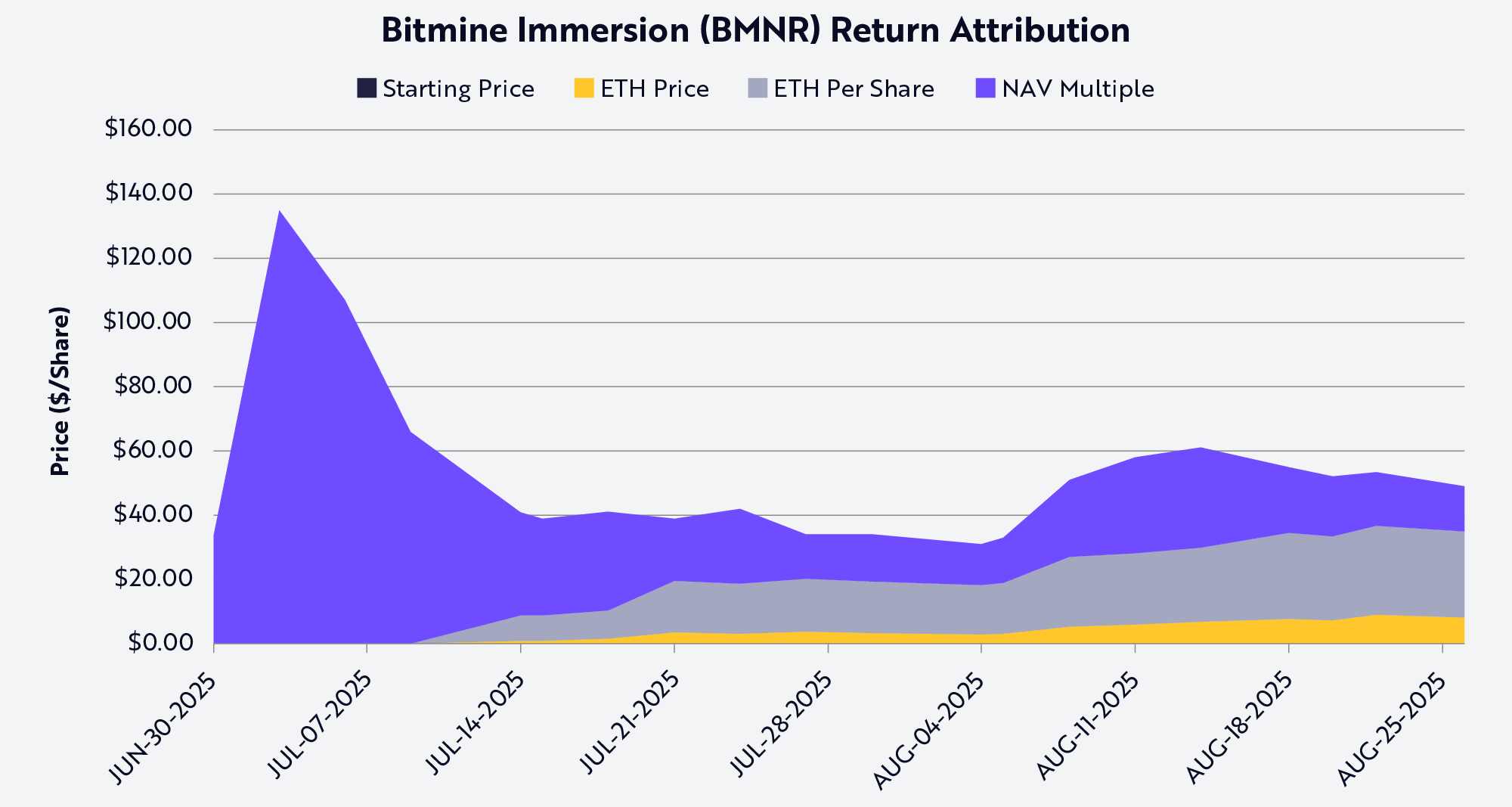

El método Shapley Value desglosa las variables que impulsan la cotización de Bitmine (BMNR): el precio de ETH, el crecimiento de ETH por acción y las variaciones en la prima o descuento mNAV. A 25 de agosto, el ETH por acción era el principal motor del precio y la rentabilidad para los accionistas de BMNR.

Fuente: ARK Investment Management LLC, 2025. Gráfico basado en Shapley Average Value, solo con datos públicos (precio de la acción, mNAV, ETH AUM, precio de ETH, acciones FDV). Datos a 25 de agosto de 2025. Solo para fines informativos; no constituye asesoramiento de inversión ni recomendación de compra, venta o tenencia de ningún valor o criptomoneda. Los resultados pasados no garantizan resultados futuros.

Liquidez y acceso a capital barato

La liquidez es el factor clave para que una DAT merezca una prima. Los programas ATM y los bonos convertibles solo funcionan si existe liquidez suficiente. El ATM depende de una rotación diaria relevante y de que la DAT pueda absorber la emisión constante sin presionar el precio a la baja. Lo mismo ocurre con los convertibles: los inversores compran un bono más la opción de conversión en acciones, opción que solo tiene valor si las acciones pueden venderse o cubrirse con eficacia. Sin liquidez, el instrumento no resulta atractivo ni viable para el emisor.

La escala también es determinante: los mercados de deuda suelen estar reservados a grandes compañías. Bancos de inversión y prestamistas institucionales dependen de la demanda en el mercado secundario, ligada a la capitalización y liquidez del valor. En la práctica, la mayoría de operaciones sindicadas y convertibles institucionales solo están accesibles para empresas con capitalizaciones superiores a 1–2 mil millones de dólares. Por debajo de ese umbral, el coste del capital aumenta y las opciones de financiación se reducen a fórmulas a medida o de tipo venture. MicroStrategy, por ejemplo, pudo emitir varios miles de millones en convertibles porque sus acciones eran líquidas y su capitalización estaba en decenas de miles de millones.

La emisión de preferentes ilustra la misma idea. Las operaciones de equity estructurado, como las que impulsa MicroStrategy, requieren solidez en balance y liquidez secundaria para atraer institucionales. Los compradores de preferentes necesitan garantías de que podrán salir o cubrir posiciones. Las DATs ilíquidas no pueden acceder a este canal de financiación.

En resumen, la liquidez reduce el coste de capital. Para compensar la iliquidez, los inversores exigen mayores retornos, así que las DATs ilíquidas deben pagar con descuentos en la emisión, cupones más altos o cláusulas más estrictas. Una DAT líquida, por contra, puede captar capital barato,16 lo que le permite acumular BTC o ETH y reforzar el círculo virtuoso de la prima.

Opcionalidad estratégica

Muchos inversores asimilan los criptoactivos—en especial los tokens L1—a acciones, materias primas o divisas, aunque en realidad sus diferencias son notables. Las DATs evidencian esa distinción y muestran que los envoltorios ETF pueden ser poco eficientes para acceder a los L1. La estructura corporativa de las DATs aporta una opcionalidad que los inversores suelen valorar con prima sobre el valor contable. Las DATs de gran tamaño pueden adquirir tokens con descuento en situaciones de distress, como las ventas de FTX en quiebra, o comprar otras DATs que cotizan por debajo del mNAV.

Por ejemplo, con 10 mil millones de dólares de capitalización, Bitmine Immersion podría emitir solo el 2–3 % de sus acciones y adquirir una DAT centrada en ETH valorada en 200 millones de dólares con descuento, logrando una adquisición acumulativa. Más allá de las fusiones y adquisiciones (M&A), ecosistemas como Solana y Ethereum ofrecen otras oportunidades. Al sustentar decenas de miles de millones en liquidez y aplicaciones, una DAT con suficiente escala puede monetizar asegurando o aportando liquidez on-chain. De hecho, los protocolos pueden ofrecer incentivos para atraer grandes participantes, con balances potentes, a sus ecosistemas.

Otra vía de arbitraje reside en la diferencia entre tipos de interés tradicionales y on-chain, que en ocasiones ha superado los 500 puntos básicos (pb), o 5 %.17 En entornos de bajo tipo, las DATs pueden endeudarse en mercados tradicionales y desplegar los fondos en pools on-chain con rendimientos superiores. Hoy, pools de stablecoins como sUSDS, sUSDe o SyrupUSDC ofrecen rentabilidades anualizadas del ~7 %, unos 300 pb (~3 %) por encima del Treasury, permitiendo a las DATs captar ingresos adicionales más allá de la apreciación del token.

Riesgos

Las DATs ofrecen nuevas maneras de acceder a criptoactivos, pero también introducen riesgos relevantes que el inversor debe valorar con atención. El primero es la dependencia de las primas de mercado: el modelo DAT—y especialmente el crecimiento de cripto por acción—se basa en que las acciones coticen con prima respecto al mNAV. Si la prima se reduce, la capacidad de emitir equity acumulativo se debilita o desaparece, obligando a ralentizar adquisiciones o liquidar tokens para recomprar acciones.

En segundo lugar, la liquidez es una espada de doble filo. Las acciones líquidas facilitan el acceso a capital barato, pero pueden ser fuente de iliquidez en mercados bajistas. En una caída prolongada, las DATs pueden verse atrapadas en un bucle negativo: desplome del precio, incremento del coste de capital y reembolsos que fuerzan la venta de tokens.

En tercer lugar, la incertidumbre regulatoria es considerable. A diferencia de los ETFs, las DATs operan en una zona gris que puede atraer escrutinio sobre aspectos contables, de divulgación y otras cuestiones regulatorias que afectan más a fondos de inversión que a sociedades operativas. La intervención regulatoria puede restringir el acceso a mercados de capitales o limitar la opcionalidad.

En cuarto lugar, los riesgos de gobernanza y operativos pueden estar infravalorados. Muchas DATs están gestionadas por equipos pequeños que supervisan tesorerías millonarias. La debilidad de controles, la mala gestión de riesgos o los incentivos mal alineados pueden destruir valor rápidamente. En el peor escenario, algunas DATs podrían convertirse en fondos de cobertura on-chain de alto riesgo, buscando yield, apalancando balances y asignando capital sin transparencia, lo que genera riesgo de exposiciones ocultas e incluso quiebra.

Conclusión

El auge de las Digital Asset Treasuries abre una nueva vía para que los inversores accedan a criptoactivos. Lo que comenzó como una apuesta singular de MicroStrategy se ha convertido en un fenómeno extendido, con DATs proliferando en Ethereum, Solana y otros protocolos blockchain líderes. Aunque algunos critican el modelo como “vender cincuenta céntimos por un dólar”, la realidad es más compleja. La estructura corporativa de las DATs ofrece ventajas únicas—que los ETFs no pueden igualar—y que justifican sus primas: la capacidad de aumentar ETH o SOL por acción más rápido que la apreciación del activo, la liquidez y escala para captar capital barato en toda la estructura de capital y la opcionalidad estratégica para impulsar M&A, compras de tokens y oportunidades on-chain.

Las DATs no son envoltorios pasivos como los ETFs. Son vehículos dinámicos, capaces de amplificar la exposición, captar rendimientos de protocolos y asignar capital de forma estratégica. Para ciertos activos, podrían ser no solo más sostenibles, sino también más eficientes que los ETFs. Lejos de ser un arbitraje puntual, las DATs pueden consolidarse como instituciones duraderas en la intersección de los mercados financieros tradicionales y el universo de activos digitales.

DIVULGACIÓN: Riesgo de activos digitales

Los activos digitales, como bitcoin y ether, representan inversiones relativamente recientes, con riesgos singulares y potencialmente mayor volatilidad que otras alternativas. Funcionan sin autoridad central ni respaldo gubernamental, y pueden mostrar gran volatilidad incluso de forma indirecta. No constituyen moneda de curso legal. Los gobiernos, tanto federales, autonómicos como extranjeros, pueden restringir su uso e intercambio. Los exchanges pueden cesar su actividad o cerrar por fraude, fallos técnicos, ciberataques o malware.

Activos como bitcoin y ether sufren variaciones rápidas de precio, por influencia de personalidades, medios, cambios en oferta y demanda y otros factores. No existe garantía de que mantengan su valor a largo plazo.

- 1.Las criptomonedas se consideran commodities, no valores. Por eso, los ETFs spot de Bitcoin y Ethereum son ETPs basados en materias primas, registrados bajo la Securities Act de 1933 (“33 Act”), no como fondos de inversión tradicionales bajo la Investment Company Act de 1940 (“40 Act”), como la mayoría de ETFs. Así, aunque los ETFs spot están regulados en cierta medida por la SEC, no ofrecen las mismas garantías que los fondos tradicionales sujetos a la 40 Act.

- 2.Según Saylor, M. 2025: “Strategy ha adquirido 525 BTC por unos 60,2 millones de dólares a unos 114 562 dólares por bitcoin…” X.

- 3.Ibid.

- 4.MicroStrategy. 2021: “MicroStrategy completa una emisión de 500 millones de dólares en bonos senior garantizados al 6,125 % con destino bitcoin.”

- 5.Carter, N. 2025: “al final va a ser muy gracioso…” X.

- 6.La acción de MSTR ha superado la rentabilidad de comprar y mantener desde la primera compra de bitcoin el 11 de agosto de 2020. Datos a 22 de octubre de 2025. MSTR subió de 14 USD a 300 USD (20,8x) y bitcoin de 11 410 USD a 110 000 USD (9,6x). El mejor comportamiento de MSTR frente a BTC se atribuye al uso acumulativo de la emisión para comprar BTC.

- 7.Blockworks, datos a 25 de agosto de 2025.

- 8.Blockworks, datos a 25 de agosto de 2025.

- 9.Una Digital Asset Treasury puede aprovechar su estructura para apalancarse y financiarse de formas que un ETF no puede. Al mantener cripto en balance, una DAT puede pedir préstamos garantizados o emitir convertibles, apalancando su exposición. También puede emitir acciones si cotiza con prima sobre el valor de sus activos, transformando esa prima en capital para comprar más cripto. Los ETFs solo pueden emitir o reembolsar acciones al valor neto y no pueden endeudarse sobre sus tenencias, por lo que se limitan a replicar el activo.

- 10.“Layer 1 blockchain” o “L1” es el protocolo base de una red blockchain, responsable de funciones como procesar transacciones, mecanismos de consenso y almacenamiento de datos en su propia cadena.

- 11.En cripto, un “epoch” es una unidad de tiempo usada en sistemas proof-of-stake (PoS) para organizar la actividad de validadores y la finalización de bloques.

- 12.Los protocolos de staking líquido permiten hacer staking en una blockchain PoS manteniendo liquidez mediante un token con rendimiento que se reajusta.

- 13.UltraSound Money, datos a 25 de agosto de 2025. El cálculo asume un rendimiento de Ethereum del 3 %, totalizando 300 millones de dólares.

- 14.Deepnewz. 2025: “BitMine (BMNR) recauda 250 millones de dólares, vende 55,56 millones de acciones, la acción sube un 400 % y Tom Lee lanza la ‘MicroStrategy de Ethereum’ Treasury.”

- 15.Datos públicos sobre precios de acciones, ETH y mNAV, a 25 de agosto de 2025.

- 16.Las preferentes son valores híbridos—acciones que combinan características de acciones y bonos, con pagos de dividendos fijos y derechos preferentes en quiebra pero sin voto. Pagan más que las acciones ordinarias por su riesgo intermedio y falta de voto.

- 17.Un punto básico (pb) equivale al 0,01 %, o una centésima de punto porcentual. Pokorny, Z. 2025: “The State of Crypto Lending.” Galaxy.

Aviso legal:

- Este artículo se ha reimpreso de [ARK]. Todos los derechos de autor corresponden al autor original [Lorenzo Valente]. Si tienes objeciones sobre la reimpresión, contacta con el equipo de Gate Learn para que lo gestionen de inmediato.

- Exención de responsabilidad: Las opiniones recogidas son exclusivas del autor y no constituyen asesoramiento de inversión.

- Las traducciones a otros idiomas las realiza el equipo de Gate Learn. Salvo que se indique lo contrario, está prohibido copiar, distribuir o plagiar los artículos traducidos.

Artículos relacionados

¿Qué es Tronscan y cómo puedes usarlo en 2025?

¿Qué es SegWit?

¿Qué es HyperGPT? Todo lo que necesitas saber sobre HGPT

¿Qué es la Billetera HOT en Telegram?

Todo lo que necesitas saber sobre Blockchain