Формирование сбалансированного инвестиционного портфеля в области криптовалют

В этом уроке вы узнаете, как грамотно распределять криптоактивы с учетом вашей склонности к риску и различных фаз рынка, чтобы сбалансировать доходность и риски и создать устойчивый долгосрочный инвестиционный портфель.

Зачем создавать "сбалансированный" инвестиционный портфель?

На крипторынке волатильность отдельного актива чрезвычайно высока, и любое внезапное событие может вызвать резкие изменения цены. Сбалансированный инвестиционный портфель может разделять прибыль во время восходящих трендов и уменьшать убытки во время нисходящих трендов.

Это основная логика "Распределения активов": не концентрируйте все ресурсы в одном активе.

Распространенные несбалансированные ситуации на крипторынке включают:

- Полная позиция в BTC или одном популярном токене

- Пренебрежение стейблкоинами и позициями ликвидности

- Игнорирование циклических различий между разными секторами (публичные блокчейны, DeFi (децентрализованные финансы), AI (искусственный интеллект), гейминг и т.д.)

Профессиональные инвесторы обычно:

Одновременно распределяют основные монеты + растущие проекты + стейблкоины + защитные активы, чтобы сохранять гибкость реагирования на разных этапах рынка.

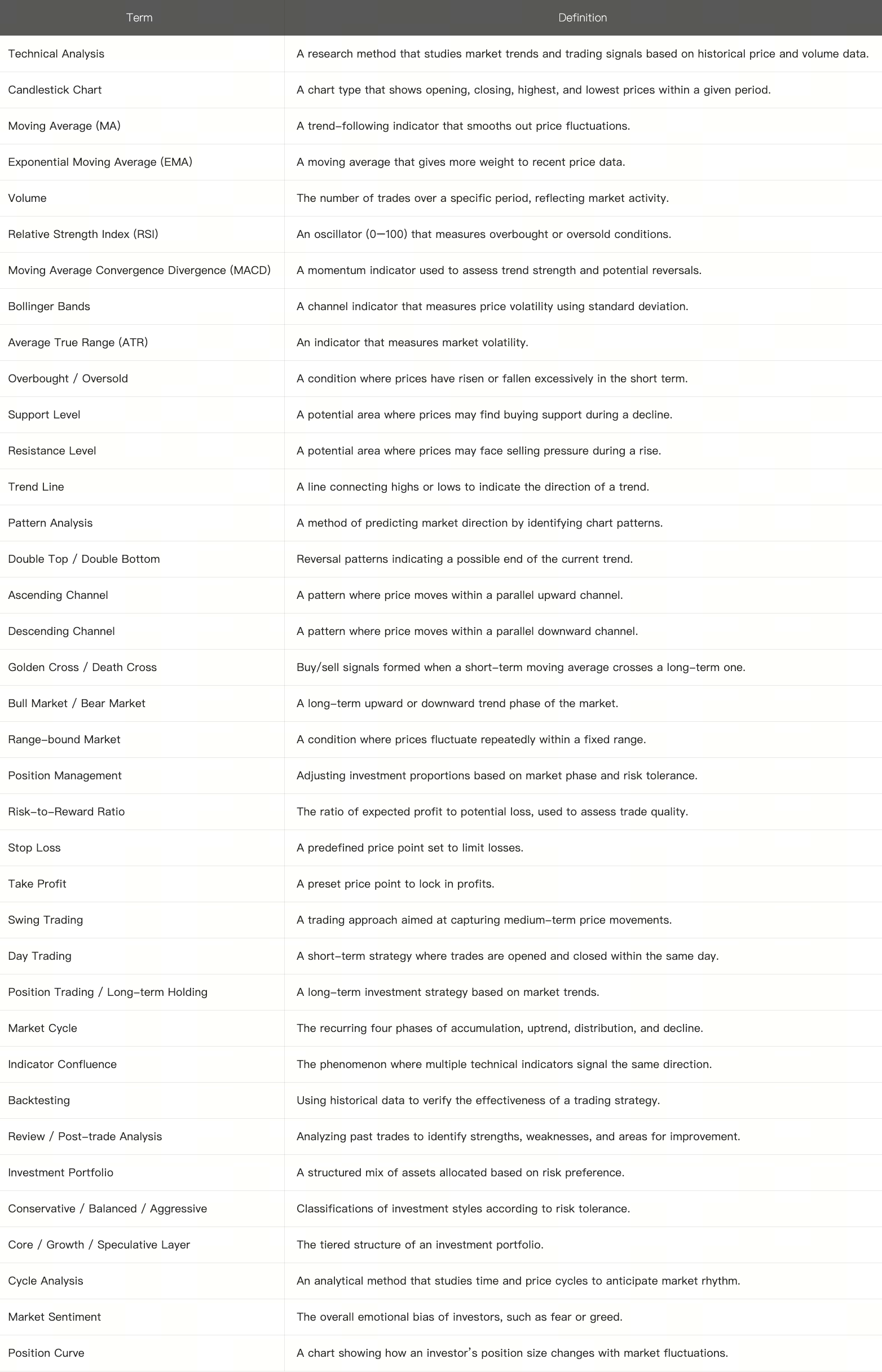

Трехуровневая структура инвестиционного портфеля

Качественный крипто-портфель обычно содержит три уровня: Основной, Растущий и Спекулятивный.

1. Основной уровень

- Рекомендуемая доля: 50% - 70%

- Цель: Долгосрочный стабильный рост

- Типичные активы: BTC, ETH, USDT и другие высоколиквидные основные активы

- Характеристики: Низкая волатильность, низкий риск, высокая безопасность капитала

- Стратегия: Регулярное инвестирование, удержание, низкочастотные операции

2. Растущий уровень

- Рекомендуемая доля: 20% - 40%

- Цель: Получение выгоды от роста отрасли

- Типичные активы: Токены среднего размера с четкими дорожными картами продуктов и сообществами, такие как SOL, AVAX, OP, LINK

- Характеристики: Средний риск и доходность, требует постоянного отслеживания фундаментальных показателей проекта

- Стратегия: Среднесрочное удержание, следование тренду

3. Спекулятивный уровень

- Рекомендуемая доля: До 10%

- Цель: Поиск высокорисковых, высокодоходных возможностей

- Типичные активы: Новые монеты, мем-коины, малокапитализированные инновационные проекты

- Характеристики: Чрезвычайно высокая волатильность, высокий краткосрочный риск

- Стратегия: Краткосрочная торговля, строгий уровень остановки убытков

Визуальный пример: Схема трехуровневой структуры

Подход к распределению активов: Диверсифицированный, но не фрагментированный

Ключ к построению портфеля — это "управление корреляцией". Даже если распределены несколько активов, если они находятся в одном секторе или подвержены влиянию одних и тех же событий (например, все токены публичных блокчейнов), они всё равно могут демонстрировать сценарии "вместе растут, вместе падают".

Измерение первое: Типы активов

- Основные монеты (BTC, ETH): Обеспечивают сохранение стоимости и долгосрочную стабильность

- Публичные блокчейны и Layer 2: Получение выгоды от роста экосистемы

- Секторы приложений (DeFi, GameFi, AI): Получение прибыли от развития инновационных проектов

- Стейблкоины: Обеспечивают защиту и ликвидность

Измерение второе: Временные рамки инвестирования

- Краткосрочные позиции: Использование рыночного импульса и возможностей колебаний

- Среднесрочные позиции: Следование за фундаментальным ростом

- Долгосрочные позиции: Удержание основных ценностных активов

Измерение третье: Подверженность риску

- Поддержание 20%-30% резервов в стейблкоинах

- Позиция по одному токену не превышает 20%

- Определение точки остановки убытков и ожидаемой доходности перед каждым входом в позицию

Динамическая ребалансировка

Рыночные колебания изменяют веса портфеля.

Например: если ваше начальное распределение составляет 50% BTC, 30% ETH, 20% SOL, и ETH вырастает на 80% в период бычьего рынка, его доля в портфеле может увеличиться до 45%.

В этот момент ваша структура риска пассивно изменилась.

Решение: Периодическая ребалансировка.

Методы реализации:

- Периодическая корректировка: Проверка весов ежемесячно/ежеквартально

- Корректировка по порогу: Корректировка, когда актив отклоняется на ±10% от первоначального веса

- Автоматизированная стратегия: Использование инвестиционных роботов или сеточных стратегий для динамического баланса

Цель ребалансировки — не стремиться купить по минимальной и продать по максимальной цене, а поддерживать стабильный риск, обеспечивая соответствие вашего инвестиционного плана вашей толерантности к риску.

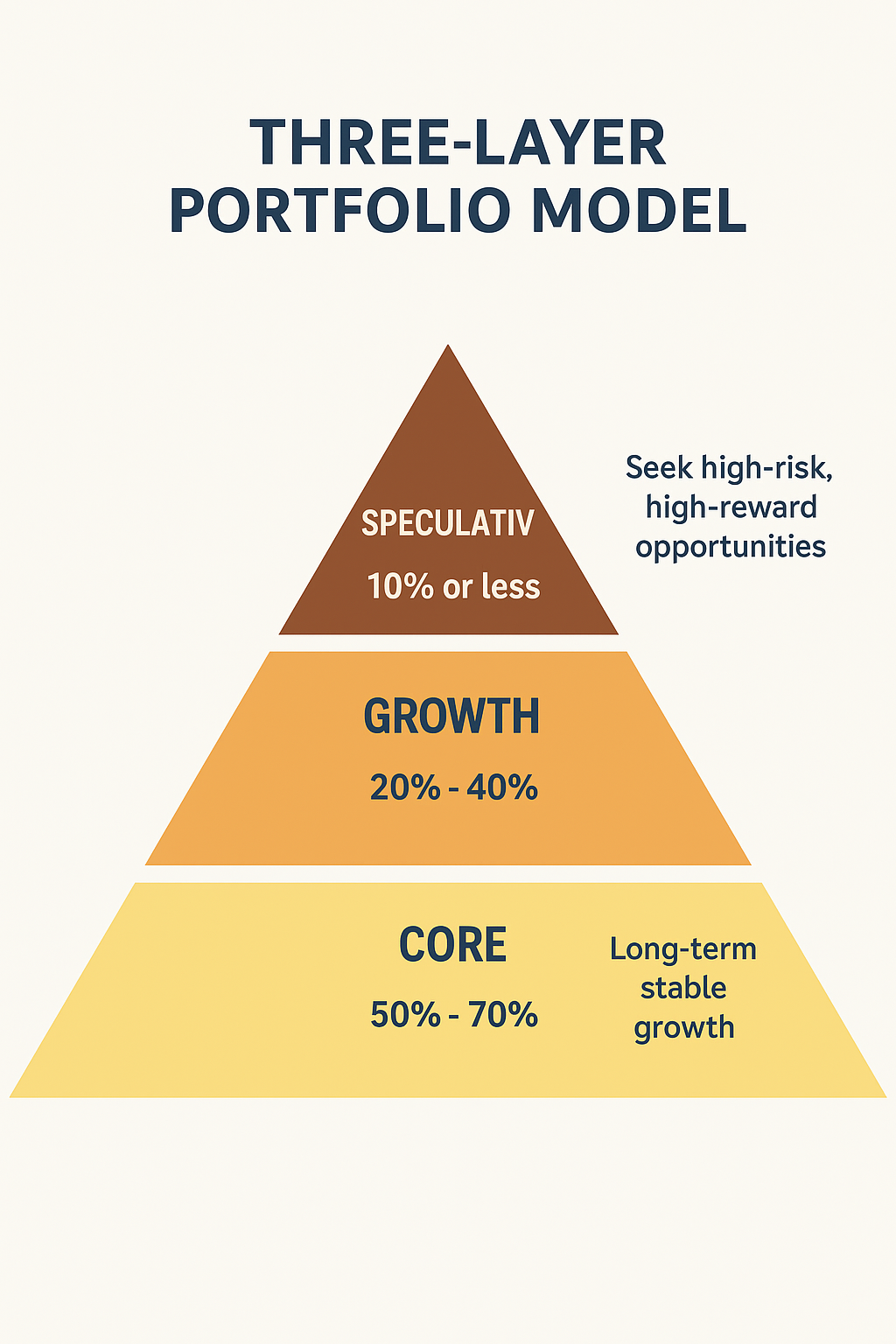

Примеры инвестиционных портфелей для разных предпочтений риска

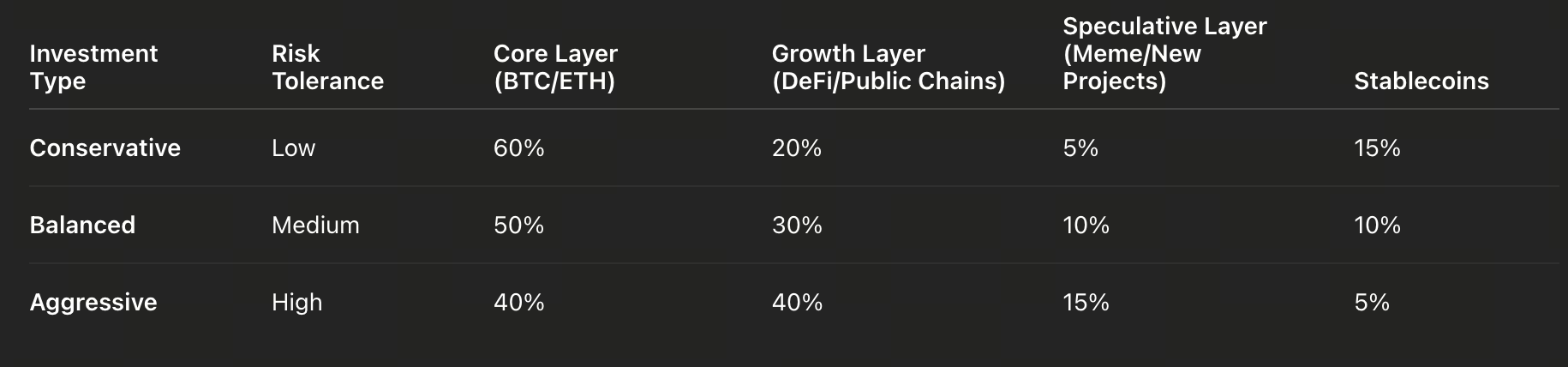

Циклические стратегии

Рыночные циклы можно разделить на четыре фазы:

Накопление: Настроение рынка низкое, цены находятся в зоне дна.

Стратегия: Регулярно инвестировать в основные монеты партиямиПодъем: Тренд установлен, приток капитала.

Стратегия: Увеличение растущих позицийРаспределение: Цена колеблется на высоких уровнях.

Стратегия: Постепенное сокращение позиций, сохранение прибылиСнижение: Отток капитала, коррекция рынка.

Стратегия: Сохранение стейблкоинов и защитных активов

Диаграмма смены фаз рыночного цикла и изменения позиций

Практический пример: Создание вашего первого инвестиционного криптопортфеля

Предположим, у вас есть 10 000 USDT, с "сбалансированным" отношением к риску, целью получения годовой доходности 10% в течение трех лет.

Следующее является только примером, а не финансовой инвестиционной рекомендацией. Если вы хотите реализовать его, действуйте осторожно в соответствии с вашими финансовыми возможностями, проводите собственное исследование и выбирайте криптовалюты, подходящие для вас.

1. Начальная конфигурация

- BTC 40% → 4 000 USDT

- ETH 20% → 2 000 USDT

- SOL + LINK (Растущий уровень) 20% → 2 000 USDT

- Новые проекты (Спекулятивный уровень) 10% → 1 000 USDT

- USDT (Ликвидные средства) 10% → 1 000 USDT

2. Принципы работы

- Ежеквартальный обзор, корректировка активов на основе рыночных тенденций

- Единичная инвестиция не превышает 10% от общей суммы средств

- Ведение торговых журналов для каждой операции (причины покупки, эмоциональное состояние, условия выхода)

3. Контроль рисков

- Установка уровня остановки убытков 10%-15% для каждой позиции

- Временное увеличение доли стейблкоинов при значительной коррекции рынка

- Быстрый выход, если проект теряет фундаментальную поддержку

Итоги и обзор

Создание сбалансированного инвестиционного криптопортфеля — это не "предсказание рынка", а управление рисками, контроль эмоций и поддержание структурного баланса.

- Основной уровень: Стабильный рост

- Растущий уровень: Получение дивидендов

- Спекулятивный уровень: Контроль риска

- Стейблкоины: Поддержание ликвидности и запаса прочности

В долгосрочной перспективе структура и дисциплина важнее, чем предсказания. Успешные инвесторы не всегда покупают по минимальной цене и продают по максимальной, но всегда обеспечивают "более длительное выживание" своего портфеля.

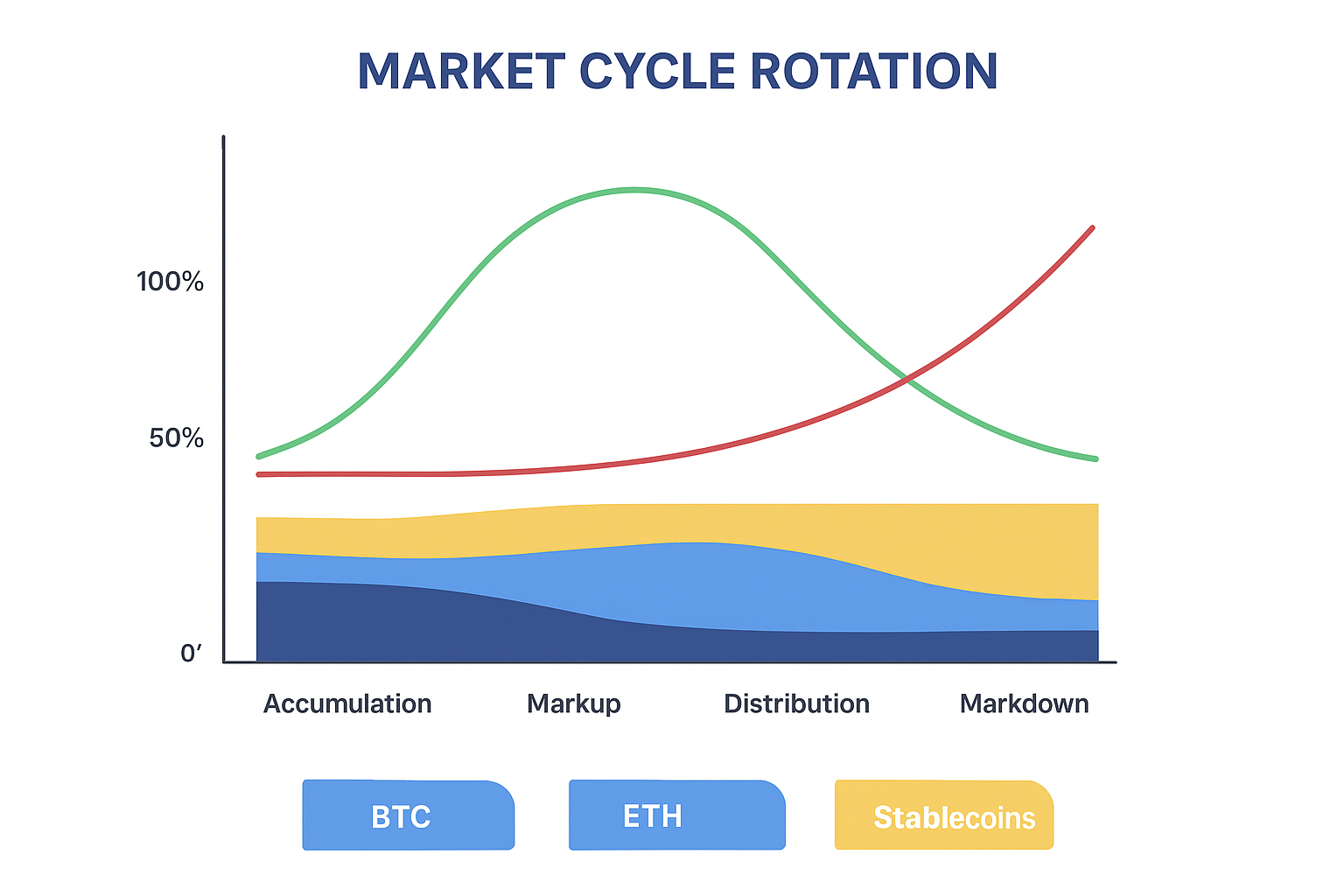

Дополнение: Глоссарий курса технического анализа